Momsregnskab: Baggrund

Regnskab / / July 04, 2021

Den viden, der vedrører momsregnskabsregnskabet, er ikke kun af største betydning for folk, der studerer regnskabsprincipper, men også for dem, der studerer mellemliggende eller fremskreden.

Merværdiafgiften griber ind i en række operationer, og dens regnskab skal registreres under hensyntagen til flere juridiske aspekter, såsom: satsen, virksomhedens aktivitet, placeringsområdet, de særlige indrømmelser, der er tildelt osv., aspekter, der varierer i henhold til lovgivningen i hver enkelt Land.

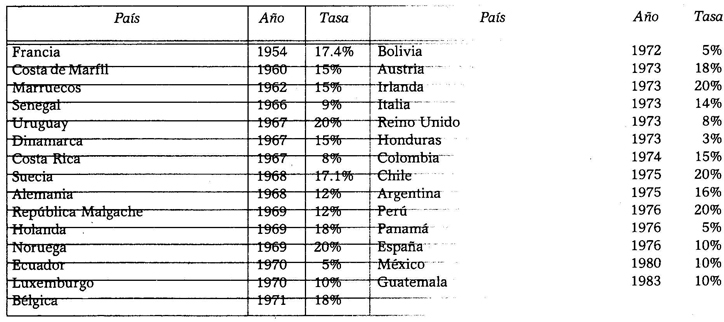

Nedenfor er nogle af de lande, der har vedtaget merværdiafgift, samt det år, hvor den blev implementeret, og den tilsvarende generelle sats.

Merværdiafgiftssatserne ændres ofte, efterhånden som der opstår ændringer i hvert lands sociale og økonomiske udvikling; Af denne grund er det af sin korrekte anvendelse nødvendigt at kende de lovbestemmelser, der indeholder de aktuelle satser. I Mexico blev merværdiafgiftsloven offentliggjort i Federation of Official Federation den 29. december 1979 og trådte i kraft i hele republikken den 1. Januar 1980.

Den 31. december 1982 blev satserne for denne skat ændret og forblev som følger: 361: 0%, 6%, 15% og 20%, og de trådte i kraft på dag 1. januar 1983, der skal anvendes i overensstemmelse med både de værdier, der er angivet i denne lov, såvel som det sted eller område, hvor handlinger eller aktiviteter udføres.

Merværdiafgiften ophæver eller erstatter blandt andet den føderale skat på kommerciel indkomst 362, hvis største mangel Det var baseret på det faktum, at det var forårsaget i en "kaskade", det vil sige, at det skulle betales i hvert af produktions- og kommercialiseringstrinene, som bestemt i dem alle, en stigning i omkostninger og priser, en stigning, hvis kumulative virkning i sidste ende påvirkede endelige forbrugere.

Merværdiafgiften fjernede de skadelige resultater af den føderale indkomstskat - 363 cantiles, som det ødelægger den kumulative kaskadevirkning og den indflydelse, den udøver på de generelle niveauer af priser.

Merværdiafgiften, selvom den også betales i hvert trin i produktionen 364 og markedsføringen, giver ikke kumulative virkninger, da hver erhvervsdrivende eller købmand, når han modtager betalingen af den afgift, han overfører til sine klienter, inddriver, hvad hans leverandører ville have videregivet, og leverer kun staten forskel; På denne måde tillader systemet ikke, at den skat, der betales i hvert trin, indflydelse på omkostningerne ved varer og tjenester, og når de når den endelige forbruger, er der ingen skjulte gebyrer i prisen finanspolitisk.