नकद प्रबंधन उदाहरण

वित्त / / July 04, 2021

नकद उन वस्तुओं में से एक है जो संपत्ति से संबंधित हैं और जिन्हें कंपनियों के भीतर प्रबंधित किया जाता है; इसे कमर्शियल कहें या सर्विस। हालाँकि, हम यह जोड़ सकते हैं कि नकद दूसरों की तरह एक बहुत ही नाजुक खाता है, लेकिन अगर आपको इसे पंजीकृत करने के लिए सबसे अधिक ध्यान देना है।

नकदी की प्रकृति और संरचना

नकद विनिमय का सामान्य संसाधन है और अन्य सभी मदों को मापने और लेखांकन के लिए आधार बनाता है। इसे आम तौर पर एक वर्तमान संपत्ति के रूप में वर्गीकृत किया जाता है। इसे "नकद" के रूप में प्रस्तुत करने के लिए, यह वर्तमान दायित्वों के भुगतान के लिए उपलब्ध होना चाहिए और किसी भी संविदात्मक प्रतिबंध से मुक्त होना चाहिए जो ऋणों को पूरा करने के लिए इसके उपयोग को सीमित करता है।

नकद सिक्कों, बिलों और बैंक में जमा उपलब्ध धन से बनता है। मनी ऑर्डर, प्रमाणित चेक, कैशियर चेक, व्यक्तिगत चेक और बैंक ड्राफ्ट जैसे परक्राम्य संसाधनों को भी नकद माना जाता है।

बचत खाते आमतौर पर नकद पसंद करते हैं, हालांकि बैंक को निकासी से पहले नोटिस की आवश्यकता का कानूनी अधिकार है। हालांकि, बैंक शायद ही कभी अग्रिम नोटिस विशेषाधिकार का प्रयोग करते हैं, इसलिए बचत खातों को नकद माना जाता है।

जमा प्रमाणपत्र, जिन्हें केवल कुछ समाप्ति तिथियों पर ही निकाला जा सकता है, हैं वास्तविक प्रतिबंध के कारण अस्थायी निवेश अनुभाग में अधिक सही ढंग से शामिल किया गया included आपकी सेवानिवृत्ति।

वर्गीकरण समस्याओं वाली वस्तुओं में पोस्ट-डेटेड चेक, प्रॉमिसरी नोट्स, यात्रा अग्रिम, डाक टिकट और कुछ विशेष फंड शामिल हैं। पोस्ट-डेटेड चेक और प्रॉमिसरी नोट्स को प्राप्य खातों के रूप में संभाला जाता है। यात्रा व्यय के लिए अग्रिमों को प्राप्य खातों के रूप में संभाला जाता है यदि उन्हें कर्मचारियों से एकत्र किया जाना है या उनके वेतन से कटौती की जानी है। अन्य मामलों में, प्रीपेड व्यय के रूप में वर्गीकरण सबसे सही है।

पेटीएम नकद और परिवर्तन के प्रावधान को चालू परिसंपत्तियों में नकदी के रूप में शामिल किया जाता है, क्योंकि आम तौर पर इन निधियों का उपयोग वर्तमान परिचालन खर्चों को पूरा करने और के दायित्वों को निपटाने के लिए किया जाता है पल। सामान्य तौर पर, वर्तमान संपत्ति अनुभाग में नकदी का पृथक्करण नहीं किया जाता है, जब तक कि यह न हो एक दायित्व को पूरा करने के लिए विशेष रूप से एक महत्वपूर्ण कोष की स्थापना की है जो अपने तक पहुंचता है समाप्ति।

प्रतिबंधित या एस्क्रो कैश को सामान्य नकद खाते से अलग किया जाता है। उपलब्धता या संवितरण की तारीख के आधार पर प्रतिबंधित नकदी को या तो चालू संपत्ति या दीर्घकालिक संपत्ति के रूप में वर्गीकृत किया जाता है। क्या नकदी का उपयोग किया जाना है (एक वर्ष के दौरान या परिचालन चक्र, जो भी अधिक हो) के लिए मौजूदा या समाप्त होने वाले दायित्वों का भुगतान करें, सही बात यह है कि इसे के अनुभाग में वर्गीकृत किया जाए परिसंचारी। इसके बजाय, जब इसे लंबी अवधि के लिए रखा जाना है, तो वित्तीय स्थिति के विवरण के दीर्घकालिक खंड में प्रतिबंधित नकदी प्रस्तुत की जाती है। एक सामान्य नियम के रूप में, लंबे समय के लिए रखी जाने वाली नकदी को नकदी के रूप में रखने के बजाय निवेश किया जाता है।

नकद प्रबंधन और नियंत्रण

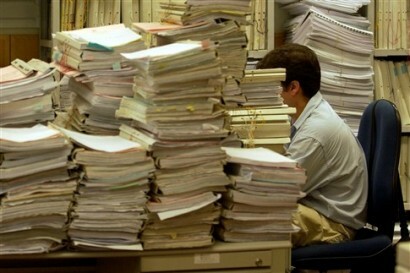

नकद एक विशेष लेखांकन समस्या प्रस्तुत करता है, न केवल इसलिए कि यह बड़ी संख्या में संचालन में प्रवेश करता है बल्कि निम्नलिखित कारणों से भी:

1. नकद एक ऐसी संपत्ति है जिसे किसी भी अन्य वर्ग की संपत्ति में आसानी से परिवर्तित किया जा सकता है; इसे बिना किसी कठिनाई के छुपाया और ले जाया जाता है और लगभग सार्वभौमिक रूप से मांगा जाता है। इसलिए, नकद लेनदेन के लिए उचित लेखांकन के लिए आवश्यक है कि यह सुनिश्चित करने के लिए नियंत्रण हो कि नकदी का स्वामित्व है या व्यवसाय से संबंधित है।

2. एक व्यवसाय के स्वामित्व वाली नकदी की मात्रा को सावधानीपूर्वक विनियमित किया जाना चाहिए ताकि किसी भी समय बहुत अधिक या बहुत कम उपलब्ध न हो। संसाधनों को महत्वपूर्ण रूप से पंगु बनाए बिना, हमेशा पर्याप्त मात्रा में होना आवश्यक है। विनिमय संसाधनों के रूप में, कंपनी द्वारा अर्जित सभी संपत्तियों और सेवाओं के भुगतान के लिए और परिपक्व होने पर अपने सभी दायित्वों को पूरा करने के लिए नकद आवश्यक है। इसलिए, नकद संवितरण एक दैनिक घटना है, इसलिए उन जरूरतों को पूरा करने के लिए पर्याप्त धन होना चाहिए। दूसरी ओर, नकद, जैसे, एक उत्पादक संपत्ति नहीं है; रिटर्न नहीं कमाता। इसलिए, आपात स्थिति के लिए उचित मार्जिन के साथ दैनिक जरूरतों को पूरा करने के लिए आवश्यक मात्रा से अधिक मात्रा में होना सुविधाजनक नहीं है। जो आवश्यक है उससे अधिक नकद निवेश किया जाना चाहिए, या तो आय पैदा करने वाली प्रतिभूतियों या अन्य उत्पादक संपत्तियों में।

जब नकद लेनदेन को संभालने की बात आती है तो लेखा विभाग को दो समस्याओं का सामना करना पड़ता है: (1) यह सटीक है यह सुनिश्चित करने के लिए पर्याप्त नियंत्रण स्थापित करें कि अधिकारी और कर्मचारी ऐसे संचालन नहीं करते हैं जो नहीं किए गए हैं अधिकार दिया गया; (२) उपलब्ध नकदी और नकद संचालन के संबंध में संबंधित प्रशासकों को आवश्यक जानकारी प्रदान की जानी चाहिए। अधिकांश कंपनियां इस तरह के संचालन के रिकॉर्ड के उचित नियंत्रण को प्राप्त करने की जिम्मेदारी लेखा विभाग को सौंपती हैं। बेशक, उचित भौतिक नियंत्रण के बिना पंजीकरण नियंत्रण संभव नहीं है; इसलिए लेखा विभाग की रुचि नकद लेनदेन में जानबूझकर, अनजाने में हुई त्रुटियों को रोकने में है। इस बात पर जोर दिया जाना चाहिए कि नियंत्रण के उपाय सबसे उन्नत होने पर भी त्रुटियां हो सकती हैं और हो सकती हैं।

उपलब्ध धन की राशि का विनियमन मूल रूप से प्रशासन के लिए एक मामला है: लेकिन लेखाकारों को इस स्थिति में होना चाहिए प्रशासन को विशेष ऋण संचालन के माध्यम से विनियमन करने के लिए आवश्यक जानकारी प्रदान करें और निवेश।

अग्रिमों के लिए पेटीएम कैश सिस्टम। लगभग सभी कंपनियों में विभिन्न कारणों से छोटी राशि का भुगतान करना आवश्यक होता है जैसे दोपहर का भोजन और कर्मचारियों का परिवहन, छोटे कार्यालय की आपूर्ति और अन्य खर्च की खरीद अवयस्क. जाहिर है, इन संवितरणों को चेक द्वारा किए जाने की अपेक्षा करना अव्यावहारिक होगा; लेकिन किसी भी मामले में इसका नियंत्रण महत्वपूर्ण है। उचित नियंत्रण प्राप्त करने का एक बहुत ही सामान्य तरीका, संचालन में सरलता, और सामान्य पालन चेक भुगतान नियम नकद रजिस्टर के माध्यम से संवितरण के लिए तथाकथित अग्रिम प्रणाली है लड़की।

सिस्टम इस तरह काम करता है:

सेवा मेरे। एक व्यक्ति को क्षुद्र नकदी के प्रभारी व्यक्ति के रूप में नियुक्त किया जाता है और उसे एक छोटी राशि दी जाती है जिसमें से वह छोटे भुगतान करने के लिए आवश्यक होगा।

बी जैसे ही संवितरण होता है, पेटीएम क्लर्क प्रत्येक व्यक्ति से हस्ताक्षरित रसीद प्राप्त करता है जिसे भुगतान किया गया था। यदि संभव हो, तो रसीद में संवितरण को उचित ठहराने वाले साक्ष्य जोड़े जाते हैं।

सी। जब फंड खत्म होने वाला होता है, तो प्रबंधक सामान्य टेलर को क्रेडिट पॉलिसी द्वारा समर्थित प्रतिपूर्ति के लिए अनुरोध प्रस्तुत करता है। पेटीएम कैश जो सभी खर्चों को कवर करता है, और कंपनी से "नकद" या "पेटी कैश" को बदलने के लिए चेक प्राप्त करता है पृष्ठभूमि।

पेटीएम कैश खाते में, प्रविष्टियां केवल फंड को बढ़ाने या घटाने के लिए या शेष राशि और प्रासंगिक खर्चों को समायोजित करने के लिए की जाती हैं यदि उन्हें वर्ष के अंत में प्रतिपूर्ति नहीं की गई थी। धनवापसी प्रविष्टि पेटीएम कैश खाते को प्रभावित नहीं करती है, लेकिन इसमें कितनी नकदी है।

जब फंड बैलेंस नहीं होता है तो कैश ओवरफ्लो और शॉर्टफॉल अकाउंट प्रभावित होता है। यदि नकदी की कमी दिखाई देती है (उदाहरण के लिए जब पॉलिसियों का योग और हाथ में नकदी से कम है) पेटीएम कैश फंड की राशि), अंतर को अधिशेष और कमी के खाते में लगाया जाता है नकद। यदि आप अधिशेष फेंकते हैं, तो इसे उस खाते में जमा किया जाता है। खाता वर्ष के अंत तक खुला रहता है, जो तब होता है जब इसे बंद कर दिया जाता है और आम तौर पर आय विवरण में व्यय या विविध उत्पाद के रूप में प्रस्तुत किया जाता है।

आमतौर पर, प्रतिपूर्ति के तुरंत बाद को छोड़कर, फंड में व्यय मदें होती हैं; इसलिए यदि वित्तीय विवरण सटीक होने हैं, तो प्रत्येक लेखा अवधि के अंत में और जब वे समाप्त होने के करीब हों, तब भी धन का भुगतान किया जाना चाहिए।

अग्रिम प्रणाली के अनुसार, पेटीएम कैश मैनेजर राशि के लिए हर समय जिम्मेदार होता है, चाहे वह नकद के रूप में हो या हस्ताक्षरित वाउचर द्वारा दर्शाया गया हो। ये वाउचर रिफ़ंड चेक लिखने के लिए संवितरण अधिकारी द्वारा आवश्यक सबूत हैं। अधिक पूर्ण क्षुद्र नकद नियंत्रण प्राप्त करने के लिए दो अतिरिक्त प्रक्रियाओं का पालन किया जाता है।

1. पैटी कैश मैनेजर का एक वरिष्ठ समय-समय पर आश्चर्यजनक ऑडिट करता है, ताकि यह निर्धारित किया जा सके कि फंड का प्रबंधन संतोषजनक ढंग से किया जा रहा है या नहीं।

2. छोटे नकद वाउचर एक बार प्रतिपूर्ति के लिए प्रस्तुत करने के बाद रद्द या विकृत कर दिए जाते हैं ताकि उनका उपयोग दूसरा अनुचित भुगतान प्राप्त करने के लिए नहीं किया जा सके।

अग्रिम प्रणाली अक्सर एक विशेष खाते के माध्यम से वेतन के भुगतान के लिए लागू होती है। के लिए वर्णित प्रणाली द्वारा बैंक के माध्यम से संचालित, अलग अग्रिम खातों का भी उपयोग किया जाता है लाभांश का भुगतान, अधिकारियों का वेतन, यात्रा व्यय, कमीशन, बोनस और व्यय गोपनीय।

नकदी प्रवाह पर नियंत्रण बनाए रखने के लिए मजबूर करने का कारण यह है कि आम तौर पर अंतर्वाह धन के बहिर्वाह के साथ मेल नहीं खाता है। संतुलन बनाए रखने के लिए चार मॉडल हैं:

· संभावित नकदी प्रवाह पर आपके पास जो सुरक्षा है, उसके आधार पर कुछ निश्चित दिनों के लिए अपनी जेब से खर्च करें।

बिक्री चर और नकदी के रूप में लेते हुए, जहां यह चर है, एक प्रतिगमन विश्लेषण करें निर्भर और बिक्री स्वतंत्र चर जो उस राशि को प्रभावित करेगा जो के अनुसार बनाए रखा जाएगा बिक्री।

बिक्री के लिए नकदी का पर्याप्त अनुपात निर्धारित करें।

· एक गणितीय मॉडल बनाना जो लागत-लाभ द्विपद को एकीकृत करता हो; अर्थात्, इस बात पर विचार करें कि नकदी को बनाए रखने में क्या खर्च होता है और प्रतिबद्धताओं को पूरा करने के लिए इसकी कमी के लिए क्या खर्च होता है, यानी कमी की लागत और अधिशेष की लागत।

नकदी प्रबंधन का महत्व।

नकद और विपणन योग्य प्रतिभूतियों का प्रबंधन कार्यशील पूंजी के प्रबंधन के सबसे महत्वपूर्ण क्षेत्रों में से एक है। चूंकि दोनों कंपनी की सबसे अधिक तरल संपत्ति हैं, वे लंबे समय में बिलों का भुगतान करने की क्षमता का गठन कर सकते हैं जब वे देय हों। संपार्श्विक रूप में, ये तरल संपत्ति अप्रत्याशित संवितरण को कवर करने के लिए धन के भंडार के रूप में भी कार्य कर सकती है, इस प्रकार "सॉल्वेंसी संकट" के जोखिम को कम करती है। चूंकि अन्य मौजूदा संपत्तियां (खाते प्राप्य और सूची) अंततः संपत्ति बन जाएंगी संग्रह और बिक्री, नकद आम भाजक है जिससे सभी संपत्तियों को कम किया जा सकता है तरल पदार्थ।

"विपणन योग्य प्रतिभूतियां" अल्पकालिक निवेश साधन हैं जिनका उपयोग कंपनी अस्थायी रूप से निष्क्रिय धन पर रिटर्न प्राप्त करने के लिए करती है। जब कोई कंपनी नकदी के अत्यधिक संचय का अनुभव करती है, तो वह इसका एक हिस्सा ब्याज-असर वाले साधन के रूप में उपयोग करेगी। हालांकि वाणिज्यिक बैंक मांग जमा पर ब्याज का भुगतान कर सकते हैं, ग्राहकों को आम तौर पर ऐसा ब्याज मिलता है। कम सेवा शुल्क या ऋण पर कम ब्याज दरों के रूप में आपके खाते की शेष राशि के लिए मुआवजा, या दोनों। कुछ अत्यधिक तरल ब्याज अर्जन प्रणालियाँ कंपनी को अपनी तरलता के हिस्से का त्याग किए बिना, निष्क्रिय नकदी पर लाभ अर्जित करने की अनुमति देती हैं। नकद प्रबंधन के संबंध में कंपनियों को जिन बुनियादी रणनीतियों का पालन करना चाहिए वे निम्नलिखित हैं:

1.- कंपनी की क्रेडिट स्थिति प्राप्त किए बिना, लेकिन किसी भी अनुकूल नकद छूट का लाभ उठाते हुए, यथासंभव देर से देय खातों को कवर करें।

2.- स्टॉक से बचने के लिए जितनी जल्दी हो सके इन्वेंट्री का उपयोग करें, जिसके परिणामस्वरूप उत्पादन लाइन बंद हो सकती है या बिक्री का नुकसान हो सकता है।

3.- अत्यधिक दबाव वाली संग्रह प्रक्रियाओं के कारण भविष्य की बिक्री को खोए बिना बकाया खातों को जल्द से जल्द एकत्र करें। इस लक्ष्य को प्राप्त करने के लिए, यदि आर्थिक रूप से उचित हो, तो शीघ्र भुगतान छूट का उपयोग किया जा सकता है

नकद प्रबंधन तकनीक

नकदी प्रवाह का समन्वयन। ऐसी स्थिति जिसमें अंतर्वाह बहिर्वाह के साथ मेल खाता है, जिससे कंपनी को लेनदेन के लिए कम शेष राशि बनाए रखने की अनुमति मिलती है।

· चेक क्लियर करना। नकद परिवर्तित करने और आदाता के खाते में लिखे गए चेक को जमा करने के लिए अपनाई जाने वाली प्रक्रिया।

· संवितरण का प्रवाह, चेक का मूल्य, जो हमने जारी किया है लेकिन अभी भी संसाधित किया जा रहा है और इसलिए बैंक द्वारा हमारे खाते की शेष राशि से नहीं काटा गया है।

साइकिल और टर्नओवर, न्यूनतम शेष राशि निर्धारित करें और मॉडल लागू करें।

किसी कंपनी के "नकद चक्र" को उस अवधि के रूप में परिभाषित किया जाता है जो उस समय से कवर होती है जब कंपनी संवितरण करती है कच्चा माल खरीदें, जब तक कि तैयार वस्तु की बिक्री से नकदी एकत्र नहीं की जाती है और कहा के साथ उत्पादित किया जाता है सामग्री। "नकद टर्नओवर" उस वार्षिक संख्या की संख्या है, जब अंकगणित टर्नओवर से गुजरता है।

न्यूनतम शेष राशि का निर्धारण परिभाषित किया जा सकता है क्योंकि कंपनी को उन अवसरों का लाभ उठाना चाहिए जो निवेश या भुगतान करने के लिए उत्पन्न होते हैं एक प्रभावी संतुलन बनाए रखने के लिए आपके ऋण, लक्ष्य को इस तरह से संचालित करना चाहिए जिसके लिए न्यूनतम धन की आवश्यकता हो नकद। वह राशि जो कंपनी को उसकी नियत तारीख के समय पर अपने खातों के निर्धारित भुगतान के साथ कवर करने की अनुमति देती है, साथ ही साथ नकदी प्रवाह उपलब्ध होने पर अप्रत्याशित भुगतान या अनुसूचित भुगतान करने के लिए सुरक्षा का एक मार्जिन प्रदान करें provide अपेक्षित होना। किसी व्यवसाय के लिए आवश्यक परिचालन नकदी के न्यूनतम स्तर की गणना व्यवसाय के कुल वार्षिक परिव्यय को उसकी नकद कारोबार दर से विभाजित करके की जा सकती है।