VAT会計記録:背景

会計 / / July 04, 2021

付加価値税の会計記録に関する知識は、だけでなく最も重要です。 会計原則を勉強している人だけでなく、中級または 高度。

付加価値税は多くの業務に介入します。その会計記録は、次のようないくつかの法的側面を考慮して行う必要があります。 料金、会社の活動、場所の地域、付与された特別な譲歩など、それぞれの法律や規制によって異なる側面 国。

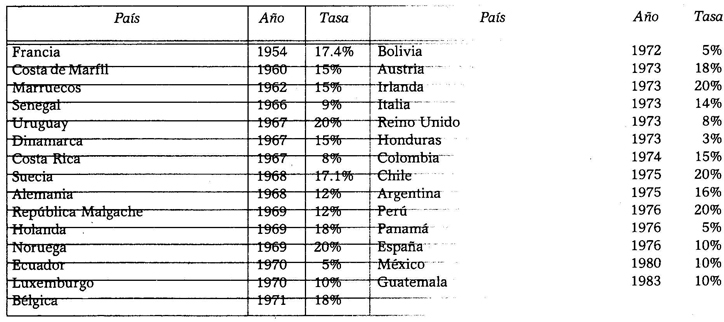

以下は、付加価値税を採用している国の一部と、それが実施された年とそれに対応する一般税率です。

各国の社会的および経済的発展に変化が生じると、付加価値税の税率は頻繁に変更されます。 このため、正しく適用するには、現在の料金を含む法的規定を知る必要があります。 メキシコでは、付加価値税法が1979年12月29日に連邦の公式官報に掲載され、1日には共和国全体で発効しました。 1980年1月。

1982年12月31日、この税率は次のように変更されました。361:0%、6%、15%、20%で、1日目に発効しました。 1983年1月の、この法律に示されている値と、行為または活動が実行される場所または領域の両方に従って適用されます。

付加価値税は、とりわけ、商業所得に対する連邦税362を廃止または置き換えるものであり、その主な欠陥は これは、「カスケード」で発生したという事実、つまり、製造段階と商業化段階のそれぞれで支払わなければならなかったという事実に基づいていました。 それらすべてで決定された、コストと価格の増加、その累積的な影響が最終的に影響を及ぼした 最終消費者。

付加価値税は、連邦所得税の有害な結果を排除しました-363カンタイル、 それは累積的なカスケード効果とそれが一般的なレベルに及ぼす影響を破壊するので 価格。

付加価値税は、生産364とマーケティングの各段階でも支払われますが、それぞれが累積的な効果を生み出すことはありません。 産業または商人は、彼がクライアントに転送する税金の支払いを受け取ると、彼のサプライヤーが渡したであろうものを回収し、州にのみ配達します 差; このように、システムは、各段階で支払われる税金がコストに影響を与えることを許可しません 商品やサービス、そしてそれらが最終消費者に到達したとき、価格に隠された料金はありません 財政。